Ф’ючерсний DCA-бот (Мартингал)

Ф’ючерсний DCA-бот OKX: вступ

Стратегія Мартингала доволі розповсюджена у ф’ючерсній торгівлі й на форексі. Ф’ючерсний DCA-бот — це торговий бот, що торгує ф’ючерсами за стратегією Мартингала. Він дає трейдерам змогу автоматизувати торгівлю на основі цих принципів.

У чому різниця між усередненням доларової вартості (DCA) і стратегією Мартингала?

Усереднення доларової вартості (DCA) — це стратегія управління активами. Воно передбачає дроблення великої позиції на кілька цінових рівнів, щоб досягти кращої середньої ціни входу, коли ринок рухається проти початкової угоди, і вихід з неї, коли досягається цільовий рівень тейк-профіту.

Мартингал — це один з підвидів DCA. Мартингал — це торгова стратегія на основі концепції подвоєння розміру угоди після кожної збиткової позиції. Оскільки розмір наступної після збитків позиції вдвічі більший, розмір прибутку від наступної вдалої угоди із запасом перевищить сукупні збитки від усіх попередніх угод. Простіше кажучи, отримавши збиткову угоду, ви подвоюєте наступну, щоб відшкодувати збитки й отримати прибуток.

Стратегія Мартингала може в довгостроковій перспективі давати приріст, отримуючи прибуток на коливанні під час відновлення (у разі довгої угоди) або корекції (у разі короткої угоди), щоб мінімізувати збитки за загальною інвестицією.

Як працює ф’ючерсний DCA-бот OKX?

Ф’ючерсний DCA-бот підходить для волатильних (зі значними, але короткочасними рухами) ринків, але також працює з бічними (без трендів) ринками, поки є короткострокові відновлення або корекції. Завдяки концепції торгового циклу ф’ючерсний DCA-бот може отримувати прибуток протягом декількох торгових циклів.

Ф’ючерсний DCA-бот найкраще використовувати в ситуаціях з високим ризиком і високим прибутком, особливо коли стратегія полягає в отриманні прибутку на відскоках на волатильному ринку, але у вас немає часу на відстеження і клопоти, пов’язані з налаштуванням серії ордерів для усереднення вартості вручну. Його також можна використати, якщо у вас є високий ступінь впевненості в кінцевому напрямку руху певного активу, і ви хочете гнучко отримати кращі вхідні позиції на основі технічних індикаторів або налаштувати крок ціни або множники обсягу на безпечних ордерах. Подвоюючи розмір своєї позиції після кожної збиткової угоди, ви можете відшкодувати свої втрати, якщо ринок врешті-решт зміниться на вашу користь.

З чого почати

Сайт: перейдіть у розділ «Торгівля», виберіть «Торгові боти» - «Ринок» і натисніть «Ф’ючерсний DCA-бот».

Застосунок. Перейдіть у розділ «Торгівля», виберіть «Торгові боти» й натисніть «Ф’ючерсний DCA-бот».

Щоб створити спотового грід-бота, введіть параметри вручну, скопіюйте одного з ботів лід-трейдерів або застосуйте перевірені на історії параметри ШІ й підтвердьте загальну суму інвестиції (після створення бота початкові кошти буде виокремлено на вашому торговому акаунті й використано лише для грід-торгівлі).

Параметри налаштування

Налаштувати самостійно: виставте параметри за результатами власного аналізу ринку.

Налаштувати самостійно — Автозаповнення: автоматично підставте параметри, рекомендовані торговим ботом на основі перевіреної стратегії.

Стратегія ШІ: застосуйте параметри, рекомендовані перевіреною на історії стратегією (ґрунтуються на результатах тестування цієї пари за попередній тиждень).

Боти лід-трейдерів: скопіюйте прибуткових ботів лід-трейдерів на ринку за один клік.

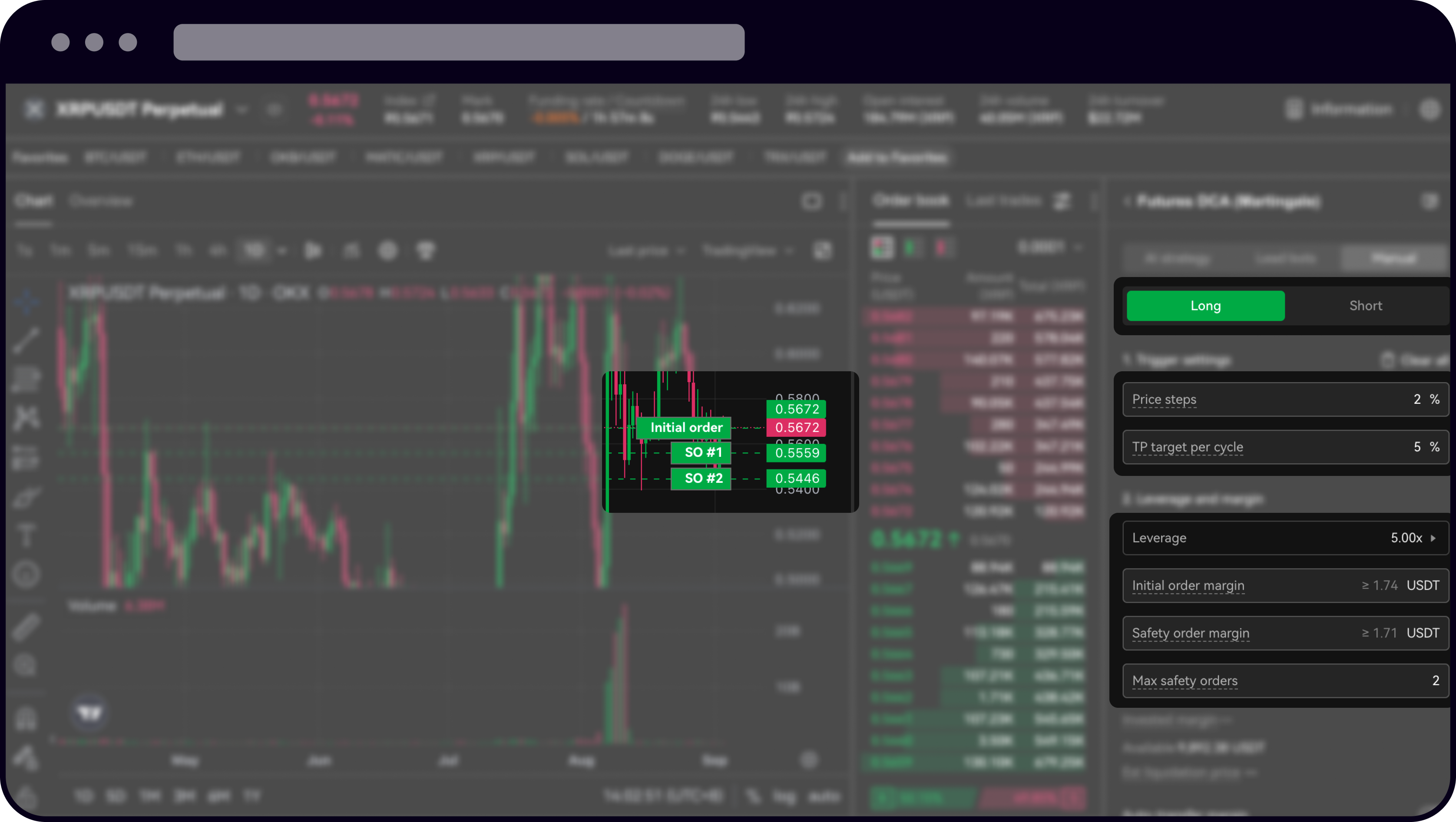

Параметри DCA-торгівлі

Цінові кроки: відсоткова різниця між двома послідовними захисними ордерами, виражена у валюті котирування.

Цільовий рівень TP за цикл: коли спрацьовує ціна TP й ордер повністю виконано, бот завершує індекс поточного циклу й починає наступний, як зазначено.

Маржа початкового ордера: маржа першого ордера, що DCA-бот відкриває на початку кожного торгового циклу

Маржа захисного ордера: у кожному торговому циклі виставляються додаткові захисні ордери, щоб знизити середню вартість торгових пар, якими торгують, і швидше досягти цільового рівня тейк-профіту.

Максимальна кількість захисних ордерів: максимальна кількість захисних ордерів, яку можна розмістити у торговому циклі. Фактична кількість розміщених захисних ордерів може залежати від становища маржі.

Автоматично переказувати маржу: коли рівень маржі досягає порогу високого ризику, функція автоматичного переказу маржі автоматично переказує кошти з торгового акаунта на ботів, щоб не допустити примусової ліквідації. Вкажіть максимальну суму, яку можна додатково переказати з торгового акаунта на бота.

Коефіцієнт суми: застосовується до суми інвестиції для розміщення чергового захисного ордера. Він впливає на агресивність усереднення початкових цін інвестиції. Так, якщо сума захисного ордера = 100 USDT, коефіцієнт = 2. Розміщуються такі захисні ордери:

100 = (2*0 × 100)

200 = (2*1 × 100)

400 = (2*2 × 100) і так далі

Коефіцієнт цінових кроків: застосовується до цінового кроку для розміщення чергового захисного ордера. Він збільшує або зменшує ціновий розрив між захисними ордерами. Так, якщо ціновий крок = 1%, а коефіцієнт = 2, захисні ордери розміщуються, коли ціна змінюється на:

1% = (0 + 1 × 2*0)%

3% = (1 + 1 × 2*1)%

7% = (3 + 1 × 2*2)% і так далі

Умова зупинки:

Кінець циклу: бот припиняє роботу із завершенням першого циклу

Ціна: бот припиняє роботу, коли остання ціна досягає тригерної ціни

Керування роботою ф’ючерсного DCA-бота

Сайт: перейдіть на головну сторінку торгових ботів OKX і виберіть «Мої боти». Ви потрапите на інформаційну панель ботів, де ви зможете керувати роботою активних ботів.

Застосунок. Перейдіть на головну сторінку торгових ботів OKX і виберіть «Мої боти». Ви потрапите на сторінку «Мої боти», де ви зможете керувати роботою активних ботів.

Функції управління ф’ючерсними DCA-ботами

Зупинити бота: коли ви зупиняєте цього бота, система скасує всі відкладені ордери й продає вашу криптовалюту за ринковою ціною. Кошти від продажу повертаються вам на торговий акаунт.

Деталі: щоб дізнатися більше про бота, який працює, перейдіть на сторінку «Деталі бота».

Дублювати параметри: дає можливість одним кліком відтворити активного бота з тими ж параметрами.

Додати ордери вручну: якщо всі захисні ордери виконано, ми дозволяємо користувачам розміщувати додаткові ордери вручну, щоб ще більше знизити середню вартість.

Коригувати суму маржі: наперед перекажіть додаткову суму маржі з торгового акаунта на бота, щоб уникнути можливого ризику ліквідації в разі настання події типу «чорний лебідь».

Автоматично переказувати маржу: коли рівень маржі досягає порогу високого ризику, функція автоматичного переказу маржі автоматично переказує кошти з торгового акаунта на ботів, щоб не допустити примусової ліквідації. Вкажіть максимальну суму, яку можна додатково переказати з торгового акаунта на бота.

Приклад використання

Торгова пара: безстроковий контракт BTCUSDT (з припущенням, що поточна ціна становить $25 000).

Напрямок: довга позиція

Кредитне плече: 5x

Цінові кроки: 2%

Цільовий рівень TP на цикл: 5%

Запуск бота

Етап 1 — розміщення початкового ордера. Система формує новий DCA-цикл і обчислює ціну кожного захисного ордера на основі ціни початкового ордера ($25 000) за наперед встановленим користувачем ціновим кроком (2%), наприклад, $24 500, $24 000… Система також розраховує на основі початкового ордера ціну тейк-профіту, наприклад, $26 250, який буде ордером TP DCA-бота.

Ціна контракту | Ціновий крок (%) / цільовий рівень TP (%) | Середня ціна / прибуток |

|---|---|---|

$25 000 | -- (Початковий ордер) | $25 000 |

$24 500 | -2% (Захисний ордер №1) | $24 750 |

$24 000 | -4% (Захисний ордер №2) | $24 500 |

$26 250 | +5% (цільовий рівень тейк-профіту) | $26 250 - $24 500 = $1 750 |

Етап 2 — функціонування бота: бот спочатку купує один контракт BTC за ціною $25 000. Якщо ціна BTC падає на 2% до $24 500, бот автоматично купує ще один контракт за цією нижчою ціною, в результаті чого середня ціна входу двох контрактів становить $24 750. Якщо ціна падає ще на 4% до $24 000, бот купує ще один контракт, в результаті чого середня ціна входу трьох контрактів становить $24 500.

Якщо тепер ціна BTC повертається до $26 250 і досягає вашого ордера з тейк-профітом на рівні 5%, система Мартингала продає всі три контракти з прибутком, а потім починає новий цикл.

Ф'ючерсна DCA-стратегія може бути ефективним способом відшкодування збитків і отримання прибутку для користувачів, які хочуть взяти участь у стратегії з високим ризиком і високою винагородою. З ф’ючерсним DCA-ботом трейдери можуть автоматизувати цю стратегію в торгівлі ф'ючерсами, щоб її реалізація стала простішою та ефективнішою. Однак важливо використовувати цю стратегію обережно й виставляти ордери стоп-лос для контролю ризиків. З ф’ючерсним DCA-ботом трейдери можуть скористатися перевагами стратегії Мартингала, мінімізуючи потенційні збитки.

Нагадування про ризики й примітки

Ризики, пов’язані з ринковою кон’юнктурою: при використанні цієї стратегії сума, витрачена на торгівлю, може швидко збільшуватися і досягти високого значення вже після кількох транзакцій. Усе ускладнюється, якщо ціна активу продовжує падати протягом тривалого періоду. Якщо трейдер продовжує подвоювати свої угоди, ймовірність збитків нескінченна. Якщо у трейдера закінчуються кошти і він виходить з торгівлі під час використання стратегії, збитки можуть бути досить високими. Крім того, співвідношення ризику та винагороди може бути прийнятним не для кожного трейдера. При використанні стратегії з кожним збитком витрачаються все більші суми, поки не настане прибуток, і кінцевим результатом може бути лише беззбитковість. Крім того, якщо актив продовжує падати в ціні, є ймовірність того, що він може впасти до нуля, і в цьому випадку активи трейдера повністю знеціняться. Важливо усвідомлювати пов’язані з цим ризики й мати надійний план управління ними. Так, важливо виставляти ордери стоп-лос, щоб обмежити потенційні збитки.

Ризики, пов’язані з високим кредитним плечем: хоча високе кредитне плече може бути перевагою в потрібних ринкових умовах, воно також може збільшити збитки, якщо ринок рухатиметься не на користь вашої позиції. Важливо використовувати кредитне плече відповідально й розуміти потенційні ризики, перш ніж торгувати з високим кредитним плечем. OKX має право на власний розсуд закрити одну, декілька або всі ваші позиції.

Ризики ліквідації: високе кредитне плече може значно вплинути на баланс рахунку трейдера в разі значного руху ціни не на користь позиції. У ф'ючерсній торгівлі, якщо маржинальний баланс трейдера падає нижче за необхідний рівень підтримувальної маржі, ми можемо ліквідувати його позицію, щоб уникнути подальших збитків. Це може призвести до повної втрати початкових коштів трейдера. Щоб мінімізувати ризики, пов’язані з використанням ф’ючерсних DCA-ботів, для трейдерів дуже важливо розуміти ці ризики й розробити надійний план управління ними. Щоб уникнути ризику ліквідації, трейдерам слід розглянути можливість встановлення відповідних ордерів стоп-лос і уважно стежити за станом свого акаунта.

Довідковий центр

Якщо у вас є інші запитання щодо ф’ючерсного DCA-бота, зверніться в Центр підтримки по додаткову інформацію тут.