بوت توسيط التكلفة للعقود الآجلة (استراتيجية Martingale)

مُقدمّة حول بوت توسيط التكلفة (DCA) للعقود الآجلة لدى OKX

غالبًا ما تُستخدم استراتيجية تداول Martingale في حالات من قبيل تداول الفوركس وتداول العقود الآجلة. ويعدّ بوت توسيط التكلفة (DCA) للعقود الآجلة بوت تداول يستخدم استراتيجية Martingale لتداول العقود الآجلة المرنة. إذ يتيح للمتداولين إمكانية الانتقال بصفقاتهم التداولية لتغدو آلية مؤتمتة بناءً على هذه المبادئ.

ما الفرق بين استراتيجية توسيط التكلفة (DCA) واستراتيجية Martingale؟

توسيط التكلفة (DCA) هي استراتيجية لإدارة الأصول. تنطوي على تقسيم الصفقات الفردية على مستويات سعرية مُتعدّدة للحصول على سعر دخول متوسط أفضل عندما يتحرك السوق ضد الصفقة الأوّلية، والخروج من الصفقة عندما يتحقّق هدف جني الأرباح.

أمّا Martingale فهي إحدى أشكال توسيط التكلفة (DCA). إذ تعدّ Martingale استراتيجية تداول قائمة على مبدأ مضاعفة حجم التداول بعد كل خسارة. فبمضاعفة حجم الصفقة بعد كل خسارة، يمكن أن يتجاوز حجم الصفقة الرابحة التالية الخسائر الإجمالية لجميع الصفقات السابقة مع تحقيق ربح إضافي. بعبارة أخرى، إذا خسرتَ تداول، فإنّك تُضاعف حجم صفقتك التالية لتعويض خسائرك على أمل تحقيق الربح.

قد تُحقّق استراتيجية Martingale نموًا طويل الأمد من خلال استغلال الأرباح المتقلّبة الناتجة عن دورات الارتداد (إذا كان التداول في اتجاه الشراء Long) أو دورات التصحيح (إذا كان التداول في اتجاه البيع Short)، وذلك بهدف تقليل الخسائر على عمليات الشراء الكلية.

كيف يعمل بوت توسيط التكلفة (DCA) للعقود الآجلة لدى OKX؟

يعدّ بوت توسيط التكلفة (DCA) للعقود الآجلة مناسبًا للأسواق المتقلّبة (ذات التحركات الكبيرة ولكن قصيرة الأمد)، كما يعدّ مناسبًا أيضًا للعمل مع الأسواق الجانبية طالما أن الارتدادات أو التصحيحات قصيرة الأمد موجودة. فمع مفهوم دورة التداول، يمكن لبوت توسيط التكلفة (DCA) للعقود الآجلة تحقيق الربح عبر دورات تداول مُتعدّدة.

ولعلّ الاستخدام الأفضل لبوت توسيط التكلفة (DCA) للعقود الآجلة يكون في الحالات عالية المخاطر وعالية العائد، لاسيما عندما تكون استراتيجيتك لكسب الأرباح قائمة على الارتدادات في سوقٍ مُتقلّب، ولكنك ترغب في توفير الوقت اللازم للمراقبة والتتبّع والتخلّص من متاعب تكوين سلسلة من طلبات التوسيط يدويًا. كما يمكن استخدامه في حال كنت واثق إلى حدٍ كبير في الاتجاه النهائي لأصل معين، وترغب بتوفير المرونة للحصول على مواقع دخول أفضل بناءً على المؤشرات الفنية، أو تخصيص الخطوة السعرية أو مضاعِفات الحجم في طلبات الحماية من الارتداد السعري. فمن خلال مضاعفة حجم صفقتك التداولية التالية بعد كل صفقة خاسرة، قد تسترد خسائرك إذا تحرّك السوق لصالحك.

كيفية البدء

باستخدام إصدار الويب: انتقل إلى قائمة تداول، واختر بوتات التداول - المتجر، وانقر على بوت توسيط التكلفة (DCA) للعقود الآجلة.

باستخدام التطبيق: انتقل إلى قائمة التداول، ثم اختر بوتات التداول، واضغط على بوت توسيط التكلفة (DCA) للعقود الآجلة.

أدخل المُعامِلات يدويًا أو انسخ مُعامِلات بوتات المتداولين الرئيسيين، أو استخدم المُعامِلات المُحدّدة من قبل خوارزميات الذكاء الاصطناعي المُدرّبة والمُختبرة، ثمّ أكّد إجمالي مبلغ الاستثمار لإنشاء بوت شبكي للتداول الفوري (بعد إنشاء البوت، سيتم عزل الأموال الأوّلية عن حساب التداول واستخدامها للتداول الشبكي فقط).

خيارات إعداد البوت

إعداد البوت بنفسك: قم بتعيين قيم المُعامِلات بناءً على تحليلك الخاص للسوق.

إعداد البوت بنفسك – بالاستعانة بميزة التعبئة التلقائية: سيتم ملء حقول المُعامِلات (مع بقاء إمكانية التعديل متاحة) تلقائيًا وفق القيم الموصى بها من قبل بوت التداول، والمستنتجة بناءً على الاستراتيجية المُدرّبة والمُختبرة.

الاستراتيجية القائمة على الذكاء الاصطناعي: سيتم استخدم المُعامِلات الموصى بها من قبل الاستراتيجية المُدرّبة والمُختبرة (وتعتمد قيم المُعامِلات على اختبار رجعي أسبوعي للزوج الذي اخترته).

بوتات المتداولين الرئيسيين: انسخ معامِلات بوتات المتداولين الرئيسيين الرابحة المتاحة في المتجر بنقرة واحدة

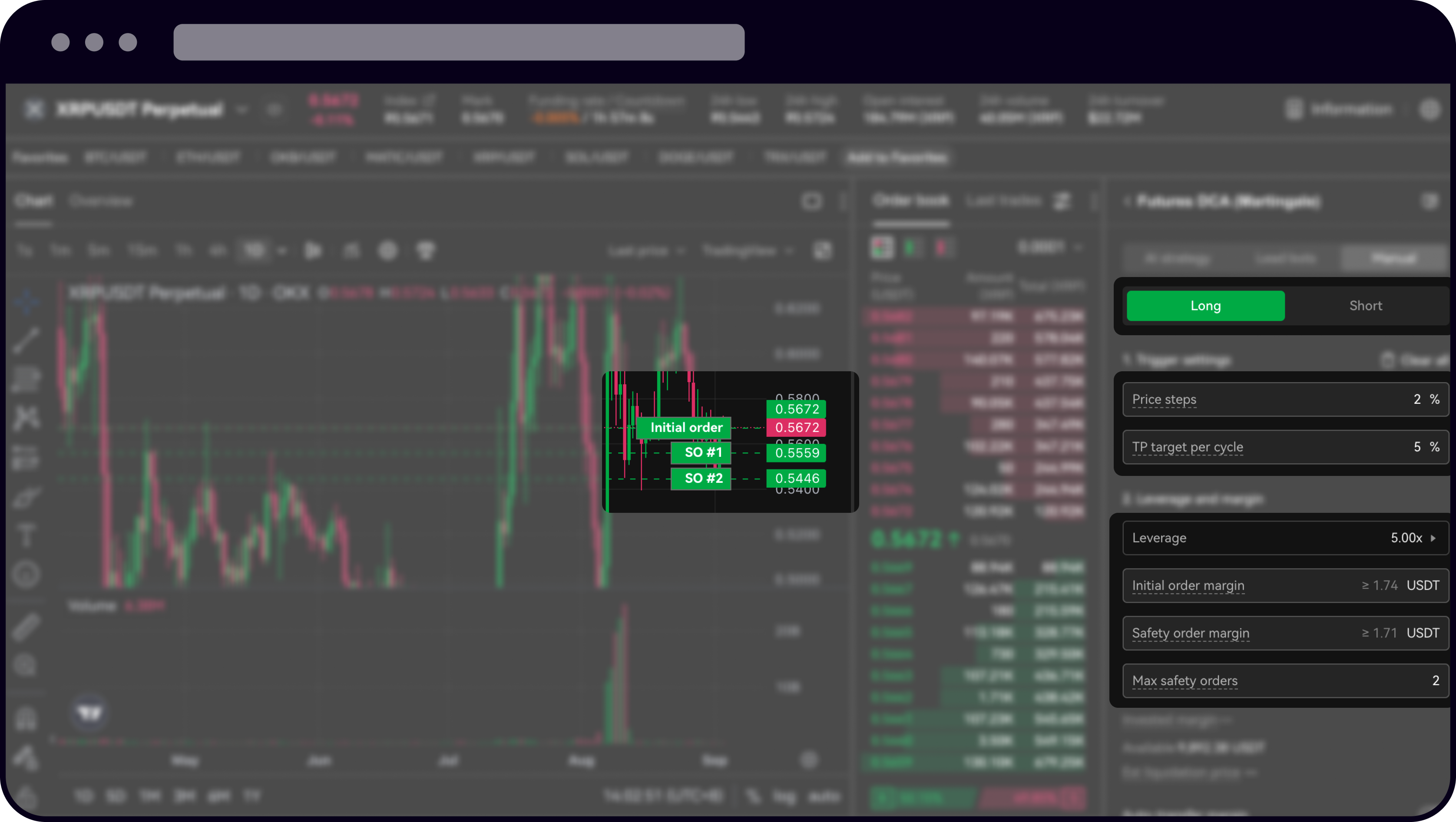

مُعامِلات بوت توسيط التكلفة (DCA)

الخطوات السعرية: النسبة المئوية للفرق بين طلبي حماية من الارتداد السعري متتاليين، على أن يكون لكلا الطلبين نفس عملة التسعير كعملة أساس.

هدف جني الأرباح لكل دورة تداولية: عندما يتم تفعيل سعر جني الأرباح ويتم تنفيذ الطلب بالكامل، سينهي البوت الدورة التداولية الحالية ويبدأ الدورة التالية كما هو مُحدّد وفق مؤشّر كل دورة.

هامش الطلب الأوّلي: وهو أوّل طلب يقوم به بوت توسيط التكلفة (DCA) في بداية كل دورة تداولية.

هامش طلب الحماية من الارتداد السعري: سيعمل طلب الحماية من الارتداد السعري على التداول تصاعديًا في كل دورة تداولية، بهدف خفض متوسط تكلفة أزواج التداول المعنية، ممّا يساعد في تحقيق هدف جني الأرباح على نحوٍ أسرع.

الحد الأقصى لطلبات الحماية من الارتداد السعري: أقصى عدد من طلبات الحماية من الارتداد السعري التي يمكن تعيينها في الدورة التداولية الواحدة. قد يُحدّد العدد الفعلي لطلبات الحماية التي يمكن تعيينها بناءً على وضع الهامش لديك.

التحويل التلقائي للهامش: عندما يصل مستوى الهامش إلى عتبة عالية الخطورة، ستعمل ميزة التحويل التلقائي للهامش على تحويل الأموال تلقائيًا من حساب التداول الخاص بك إلى بوتاتك لمنع التصفية الإجبارية. حدّد الحد الأقصى للمبلغ الذي يمكن تحويله تلقائيًا كإضافة من حساب التداول إلى البوت.

مُضاعِف المبلغ: يُطبّق على مبلغ الاستثمار لتعيين طلب الحماية من الارتداد السعري التالي. يؤثر على مدى سرعة توسيط أسعار الدخول لاستثماراتك بغض النظر عن أثر ذلك على حالة السوق. على سبيل المثال، ليكن لدينا طلب حماية من الارتداد السعري بمبلغ = 100 USDT، مع مُضاعِف = 2. سيتم تعيين طلبات الحماية كالتالي:

100 = (2×0 × 100)

200 = (2×1 × 100)

400 = (2×2 × 100)، وهكذا

مُضاعِف الخطوات السعرية: يُطبّق على الخطوة السعرية لتعيين طلب الحماية من الارتداد السعري التالي. إذ يزيد أو يقلل من الفجوة السعرية بين طلبات الحماية من الارتداد السعري المتتالية.على سبيل المثال، مع خطوة سعرية = 1%، ومُضاعِف = 2. سيتم تعيين طلبات الحماية من الارتداد السعري عندما يتغير السعر بمقدار:

1% = (0 + 1 × 2×0)

3% = (1 + 1 × 2×1)

7% = (3 + 1 × 2×2)، وهكذا

شروط التوقف:

نهاية الدورة التداولية: يتم إيقاف البوت بمجرّد انتهاء دورته التداولية الأولى.

السعر: يتم إيقاف البوت بمجرّد وصول أحدث سعر تداول إلى سعر التفعيل.

إدارة بوت توسيط التكلفة (DCA) للعقود الآجلة الخاص بك

باستخدام إصدار الويب: انتقل إلى الصفحة الرئيسية لبوتات التداول لدى OKX واختر «بوتات التداول الخاصّة بي». سيتم نقلك إلى لوحة تحكّم البوت حيث يمكنك إدارة بوتاتك القائمة.

باستخدام التطبيق: انتقل إلى الصفحة الرئيسية لبوتات التداول لدى OKX واختر «بوتات التداول الخاصّة بي». سيتم نقلك إلى صفحة « بوتات التداول الخاصّة بي» حيث يمكنك إدارة بوتاتك القائمة.

ميزات إدارة بوت توسيط التكلفة (DCA) للعقود الآجلة

إيقاف البوت: عند إيقاف هذا البوت، سيقوم النظام بإلغاء جميع الطلبات المُعلّقة وبيع عملاتك الرقمية بسعر السوق. ستُعاد أموال عملية البيع هذه إلى حسابك التداوليّ.

التفاصيل: اطّلع على المزيد من التفاصيل حول بوتات التداول القائمة الخاصّة بك من صفحة تفاصيل البوت.

نسخ المُعامِلات: إعداد بنقرة واحدة لإعادة إنشاء بوتك القائم بنفس المُعامِلات.

إضافة طلبات يدوية: في حال تمّ تنفيذ جميع طلبات الحماية من الارتداد السعري، نتيح للمستخدمين إمكانية تعيين طلبات يدوية إضافية لخفض متوسط التكلفة على نحوٍ أكبر.

تعديل الهامش: تحويل هامش إضافي من حساب التداول الخاص بك إلى البوت على نحوٍ مُسبق، لتجنّب الخطر المحتمل للتصفية الإجبارية في حالات الظروف غير المتوقعة.

التحويل التلقائي للهامش: عندما يصل مستوى الهامش إلى حدّ عالي الخطورة، ستعمل ميزة التحويل التلقائي للهامش على تحويل الأموال تلقائيًا من حساب التداول الخاص بك إلى بوتاتك لمنع التصفية الإجبارية. حدّد الحد الأقصى للمبلغ الذي يمكن تحويله تلقائيًا كإضافة من حساب التداول إلى البوت.

مثال على حالة

زوج التداول: عقد BTCUSDT الدائم (بافتراض أن السعر الحالي هو 25,000 دولار)

الاتجاه: صفقة شراء (Long)

الرافعة المالية: 5 أضعاف (×5)

الخطوات السعرية: 2%

هدف جني الأرباح لكل دورة تداولية: 5%

تشغيل البوت

المرحلة الأولى - تعيين الطلب الأوّلي: يقوم النظام بإنشاء دورة تداولية جديدة لبوت توسيط التكلفة (DCA) ويحسب سعر كل طلب حماية من الارتداد السعري انطلاقًا من سعر الطلب الأوّلي (البالغ 25,000 دولار)، فوفقًا للخطوة السعرية المُحدّدة مسبقًا من قبل المُستخدم بنسبة 2%، ستكون الأسعار على سبيل المثال، 24,500 دولار ثم 23,750 دولار.وهكذا كما سيحسب النظام سعر جني الأرباح اعتمادًا على الطلب الأوّلي، ليكون على سبيل المثال 26,250 دولار، والذي سيمثّل طلب جني الأرباح لبوت توسيط التكلفة (DCA).

سعر العقد | الخطوة السعرية(%) / هدف جني الأرباح(%) | متوسط السعر / الأرباح |

|---|---|---|

25,000 دولار | -- (الطلب الأوّلي) | 25,000 دولار |

24,500 دولار | -2% (طلب الحماية الأوّل) | 24,750 دولار |

23,750 دولار | -4% (طلب الحماية الثاني) | 24,166.67 دولار |

26,250 دولار | +5% (هدف جني الأرباح) | 26,250 دولار - 24,166.67 دولار = 2,083.33 دولار |

المرحلة الثانية - تشغيل البوت: يشتري البوت في البداية عقد BTC واحد (1) بسعر 25,000 دولار. إذا انخفض سعر BTC بنسبة 2% ليصبح 24,500 دولار، سيشتري البوت تلقائيًا عقدًا آخر عند هذه النقطة السعرية الأقل، ليصبح بذلك متوسط سعر الدخول للعقدين عند 24,750 دولار. إذا انخفض السعر بنسبة 4% إضافية ليصبح 23,750 دولار، سيشتري البوت عقدًا آخرًا، ليصبح بذلك متوسط سعر الدخول للعقود الثلاثة عند 24,166.67 دولار.

الآن، إذا ارتد سعر BTC مجددًا ليرتفع إلى 25,375 دولار ووصل إلى طلب جني الأرباح الخاص بك المُحدّد عند نسبة 5%، سيبيع البوت جميع العقود الثلاثة على ربح ثم يبدأ دورة تداولية جديدة.

يمكن أن تكون استراتيجية توسيط التكلفة (DCA) للعقود الآجلة طريقة فعّالة لتعويض الخسائر وتحقيق الربح للمستخدمين الذين يرغبون في اتباع استراتيجية عالية المخاطر وعالية العائد في آن. يمكّن بوت توسيط التكلفة (DCA) للعقود الآجلة المتداولين من أتمتة هذه الاستراتيجية في تداول العقود الآجلة، مما يجعل تنفيذها أسهل وأكثر كفاءة. وهنا تجدر الإشارة لأهمية استخدام هذه الاستراتيجية بحذر وتعيين طلبات وقف الخسارة لإدارة المخاطر. باستخدام بوت توسيط التكلفة (DCA) للعقود الآجلة، يمكن للمتداولين استغلال استراتيجية Martingale مع تقليل الخسائر المحتملة.

تذكير بالمخاطر والملاحظات

المخاطر المّتعلّقة بظروف السوق: عند استخدام هذه الاستراتيجية، قد تزداد المبالغ المستخدمة في التداول بسرعة وتصل إلى قيمة عالية بعد بضع معاملات فقط. يتفاقم هذا الأمر في حال استمر سعر أصل ما في الانخفاض لفترة طويلة. إذا واصل المتداول مضاعفة صفقاته التداولية، فستغدو احتمالية الخسارة شبه حتمية. إذا نفذت أموال المتداول وخرج من صفقة التداول أثناء استخدام الاستراتيجية، فقد تكون الخسائر التي سيتكبدها عالية جدًا. كما أنّ مُعدّل المخاطر إلى العوائد قد لا كون مناسبًا لاستراتيجية كل متداول. لدى استخدام هذه الاستراتيجية، سيتم إنفاق مبالغ أعلى مع كل خسارة إلى حين تحقيق ربح، وقد تكون النتيجة النهائية مجرّد بلوغ نقطة التعادل. ناهيك عن احتمالية وصول قيمة الأصل إلى الصفر مع استمرار انخفاضه، وفي هذه الحالة قد يفقد المتداول كامل قيمة حيازاته. من المهم أن تكون على دراية بالمخاطر المُتضمّنة وأن يكون لديك خطة إدارة مخاطر فعّالة وجاهزة. فمن المهم مثلًا تعيين طلبات وقف الخسارة للحد من الخسائر المحتملة.

المخاطر المُتعلّقة بالرافعة المالية العالية: في حين أنّ الرافعة المالية العالية قد تكون ميزة في ظروف السوق المناسبة، إلّا أنّها قادرة على تضخيم الخسائر إذا تحرّك السوق ضد صفقتك. فمن المهم استخدام الرافعة المالية بمسؤولية وفهم المخاطر المحتملة قبل التداول بمُعدّلات رافعة مالية عالية لدى OKX الحق في إغلاق واحدة أو أكثر أو جميع صفقاتك وفقًا لتقديرنا المطلق.

مخاطر التصفية الإجبارية: يمكن أن يؤدي استخدام الرافعة المالية العالية إلى تأثير كبير على رصيد حساب المتداول في حال حدوث تحرّك سعري كبير ضد صفقته. وفي تداول العقود الآجلة المرنة، إذا انخفض رصيد الهامش للمتداول دون مستوى هامش الوقاية المطلوب، فقد نقوم بتصفية صفقته لتجنّب أي خسائر إضافية. قد يؤدي ذلك إلى فقدان كامل للأموال الأوّلية للمتداول. لتقليل المخاطر المرتبطة باستخدام بوت توسيط التكلفة (DCA) للعقود الآجلة، من الضروري للمتداولين فهم هذه المخاطر وإنشاء خطة إدارة مخاطر ذات موثوقية عالية. أمّا لتجنب خطر التصفية، فيجب على المتداولين أن يأخذوا في حسبانهم تعيين طلبات وقف الخسارة المناسبة ومراقبة رصيدهم في الحساب عن كثب.

مركز المساعدة

إذا كانت لديك أسئلة أخرى حول بوت توسيط التكلفة (DCA) للعقود الآجلة، يمكنك التواصل مع مركز الدعم للحصول على مزيد من المساعدة من هنا.