担心市场价格波动大?用这招降低交易风险

“币市一天,股市一年”的说法你是否听说过?

这一说法并不夸张,因7*24小时的交易机制,比特币、以太坊主导的加密市场常常出现短时间内行情大幅波动的现象。投资者在对当前及后续行情判断把握不足时,如何控制风险成为了每一个投资者需要思考的问题。

另一方面,比特币价格自21年11月初达到69,000美元的高峰后,便开始了漫长的单边下行路径,市场多头则一直处于艰难境地。同时,一部分的投资者也寻觅到了抄底的机会,开始做多。但是精准的找到一个长期低点是一件非常困难的事情,如何在做多的同时,能规避部分继续下跌的风险呢?

在传统金融市场,成熟的交易员们对此早有自己的经验和打法,那就是风险对冲。今天,我们就把“风险对冲”和加密货币交易如何有机结合的方法高速您,让您能更好地控制风险敞口。

什么是风险对冲与套期保值

1)风险对冲

风险对冲是指通过投资或购买与标的资产收益波动负相关的某种资产或衍生产品,来对冲标的资产潜在的风险损失的一种风险管理策略。

不管是在传统金融市场,还是在加密市场,风险对冲都是管理、控制风险非常有效的办法。与风险分散策略不同,风险对冲可以管理系统性风险和非系统性风险,还可以根据投资者的风险承受能力和偏好,通过对冲比率的调节将风险降低到预期水平。利用风险对冲策略管理风险的关键问题在于对冲比率的确定,这一比率直接关系到风险管理的效果和成本。

以币市举例来讲:风险分散策略是将鸡蛋放在不同的篮子里控制风险,比如配置一定比例的主流币和一定比例的山寨币,或者在现货市场和衍生品市场配置不同比例的资产。风险对冲的方式则对同一标的资产或有相关联标的资产间,进行看涨看跌两方向的操作。

2)套期保值

套期保值,俗称套保,该方法是在进行投资操作时,在现货市场买入或卖出实际商品,同时在期货市场卖出或买入相同数量的期货交易合约作为套期保值。套保是一种用期货交易替代实物交易的行为,利用的是同一标的物在现货市场和期货市场的价格变化趋势基本一致,而实际变化幅度不同,从而提升预期收益的稳定性。

套期保值不是追求无风险交易。相反,它是在交易时减少已知风险的尝试。这是传统金融市场和业务管理中的一项重要策略。套期保值会导致相关方的回报率降低,但它可以提供重要的下行风险保护。

套保虽属于风险对冲的一种方式,但二者之间还是存在一些区别:

- 目的不同,对冲核心目的在于尽可能地规避市场风险,而套保在实现规避风险的同时追求收益的稳定性;

- 盈亏不同,对冲可以实现风险的规避,但实则并不能达到保值的目的,不仅无法保值预期收益,甚至本金保值也存在着不确定性和不稳定性,而套保则既可以保证风险规避,还可以尽可能确保本金甚至收益的保值。

- 市场不同,在币市风险对冲主要的交易市场为现货市场和包含合约期权的衍生品市场,而套保则基本只有现货市场和期权市场。

两大利器:合约与期权

1)合约

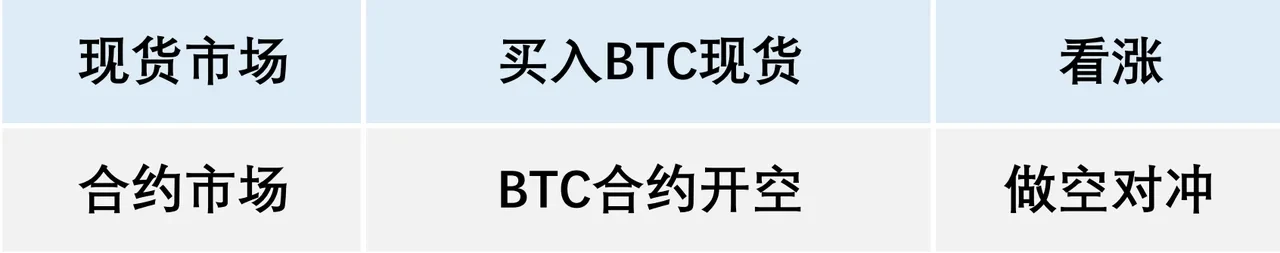

通过合约进行风险对冲的举例:

如果我们以2w美元购买了1BTC这个标的资产,购买BTC本身是看涨行为,那么我们就可以买入BTC空向合约进行做空,即买入1倍杠杆、持仓量1BTC的空单。那么不论BTC价格上涨还是下跌,看涨和看空的收益亏损实现完全对冲。实际操作时,也可以进行合约与合约之间的风险对冲。

反之,当卖出BTC资产时(看空),可以购买BTC多向合约(做多)即可实现对冲。同样可以进行合约间的对策,比如开BTC空向合约,同时买入开多做多BTC合约。

根据多向空向资产配比的不同,对冲又分为完全对冲和部分对冲。在实际操作中,根据自身承受风险能力和对后续行情的预判,调整两部分资产配比,从而达成投资期望,获得预期收益。

2)期权

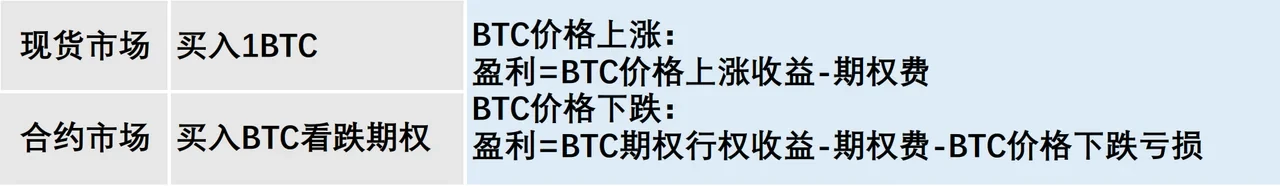

通过期权进行风险对冲的举例: 我们以2w美元购买了一个BTC,如果价格下跌则亏损,如果上涨则盈利,为了避免亏损花一笔期权费买入一个BTC看跌期权。到交割日,如果价格上涨,期权不行权,盈利=BTC价格上涨收益-期权费;如果价格下跌,期权行权获得收益,盈利=BTC期权行权收益-期权费-BTC价格下跌亏损。

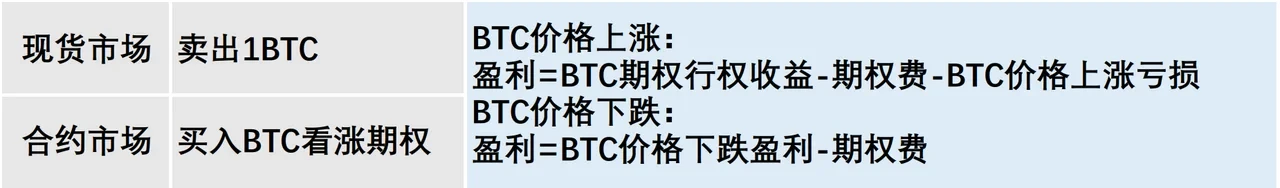

若以2w美元卖出一个BTC,如果价格上涨则潜在亏损,如果下跌则潜在盈利,为了避免潜在亏损花一笔期权费买入一个BTC看涨期权。到交割日,如果价格上涨,期权行权获得收益,盈利=BTC期权行权收益-期权费-BTC价格上涨亏损;如果价格下跌,期权不行权,盈利=BTC价格下跌盈利-期权费。

进阶:保证资金安全基础上,如何获得更高收益

在金融市场,从风险对冲这个原则可以衍生出来新的交易策略,套利就是一种。套利是为了从非均衡市场中获利,在多个市场之间交易同一商品价差的做法,套利策略的基础是风险对冲,在尽可能地保证本金安全的情况下,进行“无风险套利”。投资者关心的是组合内标价格的相互关系,而不是其绝对价格水平,通过其差价的波动来获利,同时避免了价格直接波动的影响。

套利属于风险对冲模式下的升级策略,和对冲存在着比较大的区别:

- 目的不同,套利的主要目的并不在于降低交易风险,而是如何在低风险甚至无风险的情况下获得相对稳定的收益,在市场上其更具主动性。

- 市场不同,风险对冲/套期保值都是同时涉及现货市场和衍生品市场的交易,而套利可以同时在现货和衍生品市场交易,也可以只在衍生品市场交易。

- 灵活性不同,对冲的方式形式相对单一,而套利则有更多种获利的方式和策略,每种方式的实现也存在不同的实现路径,套利针对不同的市场情况和表现有不同的策略,具有更大的灵活性。

套利交易非常关注标的选择,资产组合选择的首要因素是两交易对价格的强相关性。另外需要考虑差价的波动范围和平台手续费,一次套利交易包含完整的开仓和平仓,需要进行4笔交易,差价的波动需要足够大以保证足够大的利润空间,套利交易策略才具有可行性。此外,我们需要观察差价的波动周期,清晰交割周期内差价的收敛情况,避免因为时机问题,造成亏损。

目前,币市存在几种较为成熟的套利策略:

资金费率套利

费率套利是指针对合约市场上永续合约存在多头空投给付资金费的规则套取该费用的策略,根据当前和预测资金费率的正负情况,在永续合约和现货市场中同时进行两笔方向相反、数量相等、盈亏相抵的交易,收获资金费。在实际操作中,可以利用杠杆扩大本金,提高资金利用率。点击阅读具体文章

跨期套利策略

跨期套利,又称期期套利,是套利策略中使用较为普遍的一个策略,即在同一合约品种的不同月份的合约上建立数量相等、方向相反的交易头寸,最后以对冲或交割方式结束交易、获得收益的方式。点击阅读具体文章

期现套利策略

期现套利,和跨期套利同属于价差套利策略,是利用同一种标的物在期货市场与现货市场之间的不合理价差进行套利的行为。套利者可通过构建现货与期货的套利资产组合,以期望价差回归合理的价值区间,从而获取套利利润。点击阅读具体文章

网格套利策略

网格套利是结合跨期套利与网格交易的一种策略,在操作过程中可使用现货网格、合约网格等策略工具,在增加跨期套利频次时,减少手动操作频率,且不需长时间盯盘,提升策略的可操作性。点击阅读具体文章

总结

鉴于BTC等币市代币的价格不稳定性,使用合约等工具管理风险成为大家重新审视衍生品市场的契机,而杠杆的代入又使人们获得了对冲抵消潜在损失、最大化潜在利益的机会。

在这个过程中,风险对冲及其相关的一众策略方式都为我们提供了一个新的投资思路或投资体系构成。那就是,如何在对冲基础策略上增加策略的复杂性,从而使交易行为获得风险最小化收益最大化。而在变化不断的投资市场,如何根据行情来调整投资策略,也是我们需要长久思考、实践、复盘、再实践的。

如今,随着传统金融市场与去中心化金融市场的关联性增强,势必会产生一些新的投资策略,而这些策略的应用有效性如何,欧易新手学院将会持续关注。

风险提示:本篇文章都不构成投资推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。